به گزارش الف یکی از آرمان های بزرگ دولت در دوره های گذشته و حال، کنترل و هدایت بازارهای تولید و توزیع ثروت به منظور توسعه عدالت اجتماعی بوده است ولی به دلیل کمبود اطلاعات، مدیریت ضعیف و از همه مهمتر عدم همراهی مردم توفیقی چشمگیری در این زمینه حاصل نشد.

اکنون با اجرایی شدن سیستم یکپارچه و شفاف سازی اطلاعات در سطوح مختلف سازمانی و عمومی با بهره گیری از تکنولوژی اینترنت گام مهمی در راستای خدمات رسانی بهتر به مردم برداشته شده است و ما تبلور آن را در سازمان ها و نهادهای مختلف با نام «هوشمندسازی» می بینیم. هرچند که برخی مشکلات در این زمینه هم چنان پابرجاست و تا رسیدن به اهداف مورد نظر راه درازی در پیش داریم.

حسین وکیلی، کارشناس اقتصادی در گفتگو با پایگاه خبری «الف» درباره مشکلات نظام بانکی می گوید: «همه دولت های بعد از انقلاب در ایران تلاش کردند با توجه به قوانین و مقررات حاکم بر کشور مدلی با نام اقتصاد آزاد اسلامی را ایجاد کنند که بر اساس قوانین بین المللی پایه ریزی شده ولی موازین شرعی نیز در آن رعایت شده باشد و اقتصاد کشور را به نحوی پیش ببرد تا با کمک سرمایه های داخلی و خارجی به تکامل برسد.

این یک اصل کلی است ولی در اجرا باید بررسی شود که آیا تصمیمات، قوانین، مقررات و محدودیت های داخلی که با توجه به سیاست های خارجی اجرا شده قابلیت پیاده شدن داشته است؟! ما اکنون آثار آن را در ناهماهنگی اقتصادی در کشور، عدم توازن عرضه و تقاضا، تورم فزاینده و همچنین تنوع، تعدد و تغییر سریع قوانین و مقررات و محدودیت ها و آزادسازی ها می بینیم. همه اینها نشان از این دارد که یک الگوی جامع و مانع در کشور حاکم نیست.»

وکیلی در خصوص این دیدگاه که؛ به نظر می رسد نظام اقتصادی حال حاضر کشور با اقتصاد غربی به نوعی تداخل ایجاد کرده و ضمن عدم همخوانی، در عمل و اجرا نیز با مشکل مواجه می شود، توضیحات خود را به سمت بانک ها و مراکز نگهداری و توزیع سرمایه های نقدی می کشاند: «سیستم بانکداری ما به ظاهر بدون ربا است ولی در عمل این گونه نیست یعنی یک فعال اقتصادی در ارتباط با اخذ تسهیلات به جای این که مثل سیستم بانکداری در غرب خط اعتباری درخواست کند به ناچار باید در غالب یکی از عقود اسلامی از جمله فروش اقساط، مشارکت بدوی، مضاربه و... اقدام کند تا درهای سیستم بانکداری برای او باز شود و بعد از آن هم در عمل مقررات و فیلترهای تعریف شده به درستی اجرا نمی شود. نمونه آن معوقات بانکی است که آثار آن را در عدم باز پرداخت بدهی های ارزی شاهد هستیم.

ضمن این که قرارداد فروش اقساطی کالاها باید توسط سیستم بانکی رصد شود، کالایی که به فروش رفت سود و زیان آن به طور کامل مشخص شود و بانک بر اساس مقررات بانکداری بدون ربا، سود و زیان فروش اقساطی را معین کند. در عمل هیچ کدام از اینها اتفاق نمی افتد.»

دولت در سال های اخیر با هدف کنترل تورم و رشد اقتصادی در راستای شفافیت و یکپارچه سازی سیستم های اطلاعاتی و مشخصات مردم اقداماتی را در دستور کار قرار داده است از جمله با هوشمندسازی سیستم های خدمات رسانی سازمان ها و بانک ها سعی دارد برنامه های نظارتی و توسعه ای خود را شتاب دهد. آیا می توانیم به موفقیت طرح و در نهایت خدمات رسانی بهتر دولت در درازمدت امیدوار باشیم؟

وکیلی در پاسخ به این سوال می گوید: «اینها مقررات و قوانینی است که در اجرا با مشکل مواجه می شود. صدها هزار فعال پیدا و پنهان اقتصادی در کشور وجود دارند و دولت به هیچ وجه نمی تواند تمام فعالیت ها و تراکنش های آنها را رصد کند. نکته مهم دیگر عدم تمکین بانک ها به خطرات و زیان حاصل از این کار است زیرا مشتریان خود را از دست می دهند. به هر حال یک رقابتی بین بانک ها برای جذب مشتریان وجود دارد و هر کدام سیاست های خاص خودشان را دارند.»

به گفته این کارشناس اقتصادی، بانک های ایران در حال حاضر مانند یک انسانی هستند که ظاهر بسیار خوبی دارد ولی درون آنها بیمار است. معمولاً یک ترازنامه غیر واقعی ارائه می دهند برای این که اظهارات و اطلاعات خود بانک ها رو نشود. برخی بانک ها معوقات و طلبکاران میلیاردی دارند که از پول سپرده های مردم به آنها وام داده شده و یا از بانک مرکزی استقراض و اضافه برداشت کرده اند که مانع از ارائه ترازنامه یکسان خواهد شد. بنابراین اگر فعالیت های بانک و مشتریان شفاف و واقعی باشد در عمل فعالیت آنها مختل خواهد شد.

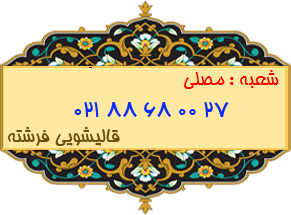

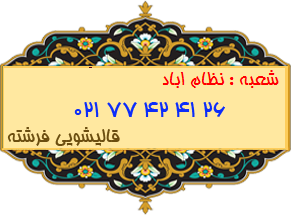

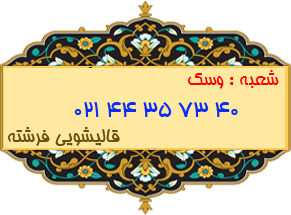

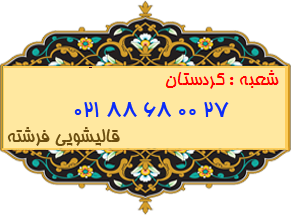

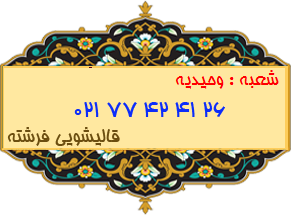

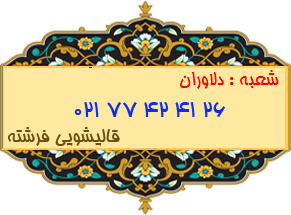

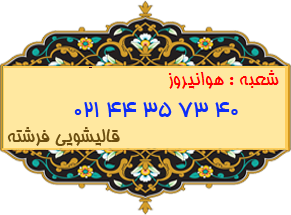

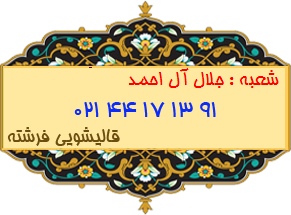

تلفن : 44171391

ارائه خدمات شبانه روزی و 24 ساعته برای ساکنین منطقه جلال آل احمد

قالیشویی فرشته محدوده جلال آل احمد شامل سرویس رایگان برای مردم عزیز این محدوده می باشد . اهالی منطقه جلال آل احمد از این پس می توانند با یک تماس تمامی فرش ها و مبلی های خود را بشویند

با ویژگی های قالیشویی فرشته آشنا بشوید :

شستشوی سریع و تمیز فرش در محدوده جلال آل احمد

قیمت های تکرار نشدنی در تمام فصول برای قالیشویی محدوده جلال آل احمد

استفاده از کارکنان دوره دیده و با تجریه قالیشویی

تخصصی ویژه برای شستشوی قالی گل ابریشم و ابریشم با تضمین کیفیت

اجرای رفو و مرمت فرش های کهنه در صورت درخواست مشتری

بهره بردن از مواد شوینده کاملا استاندارد و بدون حساسیت

امکان پیگیری آنلاین فرش در قالیشویی فرشته از لحظه دریافت تا تحویل

قالیشویی فرشته بهترین قالیشویی در استان تهران آماده ارائه خدمات به شما همشهریان عزیز می باشد

کافی است فقط با ما تماس بگیرید و یا درخواست خود را به صورت آنلاین ارسال نمایید

شتشوی مبلمان و تخت

خشکشویی فرشته با سالها تجربه ، مبلمان ، تخت و میزهای شما را در محل شما با دستگاه های پیشرفته شستشو می دهد. مبلمان خانه از مهمترین دکوراسیون های منزل محسوب می شوند . در شستشوی آنها دقت نمایید. مبلمان خود را حتما به خشکشویی بسپارید.